PG电子模拟器近期,神秘力量以央国企为突破口,既完成保护核心资产的使命,也能实现大盘的稳健与反击。但可怜的中小盘、成长型指数,本就羸弱的流动性,在央国企、高股息的虹吸下更是不堪重负,以至于直接躺板板。

医药医疗作为中小创中的主要行业,在美债高位、流动性趋紧、成长承压的当下,连创新低。医疗器械指数(H30217)从21年高点连跌4年,从23012.97点跌至当下的10268.71点,已达成腰斩成就。

医药医疗行业的下跌,叠加了多种因素:早前极高的估值、极低利率之后的暴力加息、特殊事件结束后的业绩回归。医疗行业完整的经历了杀估值、杀预期和杀业绩的三记重锤,而当恐慌来临,即便跌过头也会继续惯性下跌,实践“跌时跌过头”的基本准则。

作为人类历史中存续最久、作用最大的长青行业,医疗行业始终是行业投资绕不开的话题。尤其老龄化社会渐行渐近的当下,医药医疗类的投资,更成为不少投资者的重要选项。

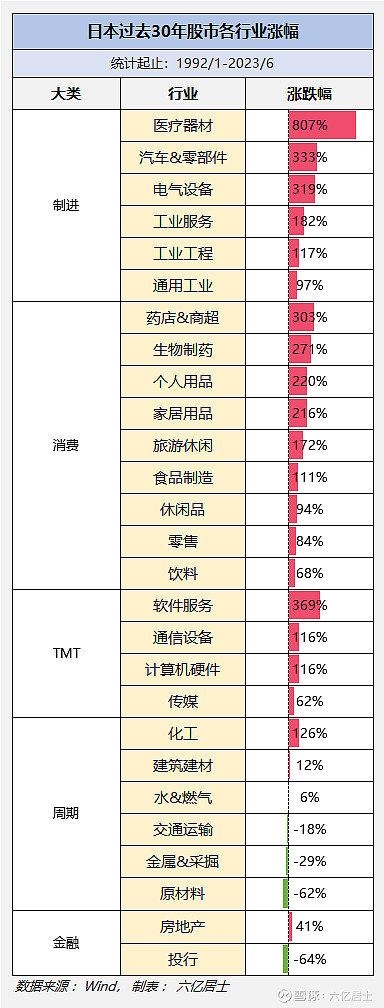

从图1数据来看,过去三十年涨幅最高的前五行业分别为:医疗器材、软件服务、汽车&零部件、电气设备以及药店&商超。

其中软件、汽车、电气设备是日本的前三十年的支柱产业,是出口赚外汇的主力选手,90至10年代,大家耳熟能详的电气、汽车、软件(游戏)品牌,很多都是日本产。

而医疗器材、药店&商超、生物制药、个人用品、家具用品则是老龄化社会的真实写照。尤其是医疗器材,以807%的涨幅雄踞全行业第一,是其他行业的翻倍不止。同属医药行业的药店和生物制药,整体表现要弱于医疗器材,分别涨幅为303%和271%。

不仅在日本,其实在其他国家,医疗器材类的涨幅也一直雄踞各行业前列。越是发达的地方,平均寿命越高,而越高的平均寿命,需要更强力的医疗资源支撑。

这便有些正向螺旋,医疗越发达,寿命更高;寿命更高了,则需要更好的医疗服务,如此往复,便成就了医疗行业的高速发展。

其实这不难理解,药物的研发需要投入巨量的资金,也需要很长的时间周期,选定方向后便得百折不挠,颇要不成功便成仁的勇气和实力。如果方向错误,大概率得推倒重来。

整体而言,生物医药行业也更需仰仗资金与全球化,需要海量资金,也需要巨大的市场去消化巨大的研发成本。近期,在外部A4纸的影响下,港股医药、港股创新药等指数再挨重锤。没辙,毕竟创新药、CXO行业得仰仗欧美的资金和市场。

而医疗器械的研发,虽然同样需要大量的资金投入,但好在大部分仪器能一代一代地迭代下去。之前研发的投入能积累,客户的使用习惯能保留,也就强化了客户的连续性和业绩的稳定性。

这就好比消费电子行业,大部分厂商都是一代一代,不断微创新去迭代产品,以至于现在部分手机的型号代码,已经扩展到不能更长。

另外,医疗器械也具备很强的日常消费属性,随着老龄化的推进,各类医疗器械不断地出现在我们日常地生活中,成为日常保健的必需品。诸如:创口贴、体温计、血压仪、血糖仪、制氧机、雾化器,乃至AED等等。

随着经济发展,人民生活水平不断提高,关注健康、促进长寿是我们绕不开的话题。无论居家、工作场所、运动场所、各类公共活动中心,都将配备更完善的医疗设备,以供人们所需。

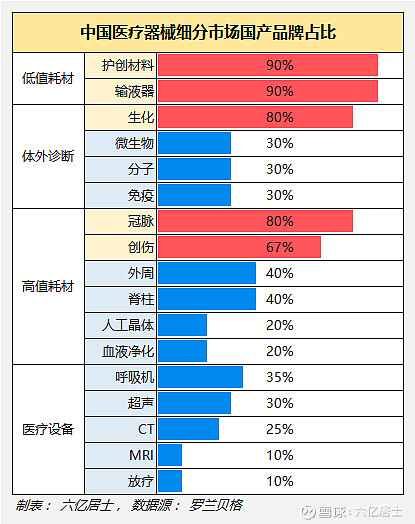

根据罗兰贝格发布的《中国医疗器械行业发展现状与趋势》显示,我国虽在中低端医疗器械的国产替代上做足了功课。但在高端设备上,仍非常依赖国外的进口,我们仍有很大的进步空间。

从医疗的核心技术而言,目前医疗器械三巨头(通用电气飞利浦西门子)仍把控着全球医疗的顶部资源。我国大部分核心零件、原材料、制造设备与工艺及高端检测设备,仍需广泛进口。

由图2可见,我们在低值耗材、生化、冠脉等日常医疗领域,已经取得了广泛的进步。但在分子、免疫、血液净化、呼吸机、超声、CT、MRI、放疗等关键领域,国产替代的比例仍然很低。

随着人口老龄化加剧,呼吸机、超声、CT、MRI、放疗等关键领域的需求会越来越旺盛,这是医疗器械面临的挑战,也是国产替代的天赐良机。

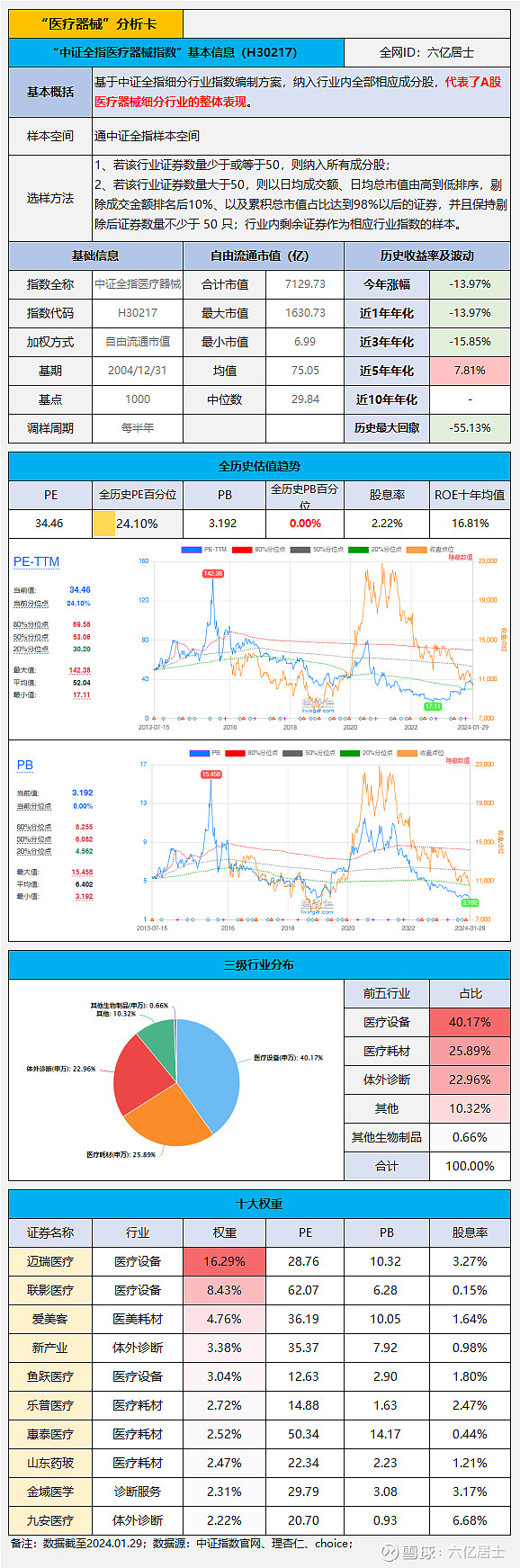

前文有言,美股加息叠加行业周期回落,全球医药行业的估值均处于历史底部时期。对比美股,A股更是如此,毕竟整个大盘都处于下行区间,中小创更是连创新低。

受外部事件消停,行业利润回落影响,各医药医疗类的PE近期波动较大,此时对比指数的市净率会是一个相对有效的策略。

目前,经过连续3年的下跌,医疗器械指数PB跌至3.192,全历史百分位跌至0.00%,估值已低于2018年熊市末期,处于全历史估值底部。

从细分行业分布看,医疗器械主要集中于医疗设备、医疗耗材、体外诊断三个细分行业,合计占比近90%。

从十大权重的占比看,目前医疗巨头迈瑞医疗独占鳌头,权重达16.29%,其次为联影医疗占8.43%,其余成分股均不足5%。

从样本估值看,前十大已不是早年动辄百余倍的估值,大部分成分股均已腰斩,部分成分股已是脚踝斩。

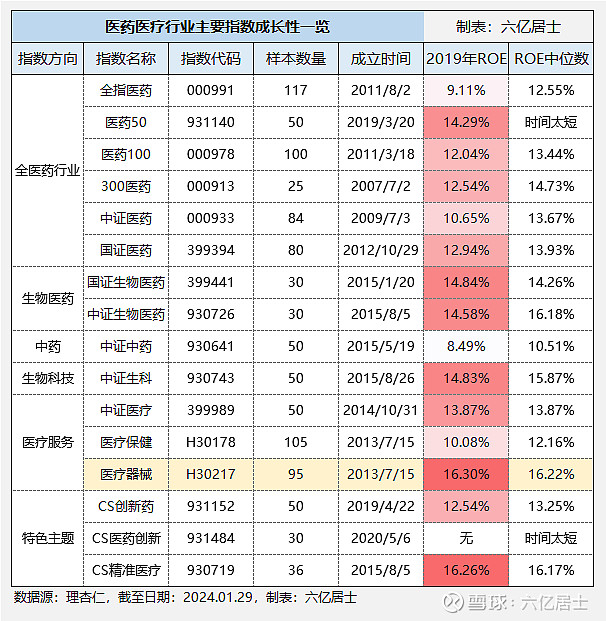

从全医药行业的成长性来看,无论是2019年(特殊事件发生前)以及近10年ROE均值看,医疗器械的ROE都是第一。

随着老龄化加剧,社会医疗资源需求的增加,在国产替代与国产品牌快速崛起的当下,医疗器械行业势必将继续保持较高的成长性。

早年间,国内高血压患者大概率会购买欧姆龙,现在已经是鱼跃、九安、小米的天下,鱼跃更是多次夺得淘宝细分品类的第一。

跟踪医疗器械的基金不算少,其中成立最早、规模最大的是$医疗器械ETF(SZ159883)$,也是我们往常投资医疗器械的主要标的。其场外联接(A类:013415 & C类:013416)合并规模为3.53亿,规模也已OK。

医疗确实很惨,惨到能跟中概、新能源合并称为“新三傻”。但医药医疗行业的久远与稳健,非其他行业可比拟,毕竟这是一个伴随我们一生的刚需行业。

在美债即将调头,估值触及新低,业绩回归常态的当下,虽然整个医疗行业仍冷彻心扉,但从老龄化、国产替代与庞大市场的角度,作为与人类命运休戚与共的医疗行业,终将收复失地。

最后,仍然是风险提示:作为细分成长性行业,医疗行业广受外部政策、货币与行业周期的影响。在投资细分领域时,应注意估值的安全边际,契合较长的投资周期,有意识的管控好最大仓位,以应对其潜在的较大波动。

![]()

风险提示:基金有风险,入市须谨慎。文章内容、数据仅供参考,不构成投资建议。文中所涉及标的仅为个人思考,请结合自身需求,严控风险,独立决策。

您对医疗器械行业的理解相当深刻,医疗健康行业因其长期刚需和抗周期性的特点,具备较好的长期投资价值。尤其在中国市场,随着老龄化进程加速、科技水平提升以及政策支持国产替代的背景下,医疗器械细分领域有望迎来持续增长~

其实很多高壁垒行业一旦国产攻破,老外就开始降价了,身体上的东西谁愿意选择不成熟的,便宜的?国产替代感觉很美好,但路很难走。如果你们了解13485体系,就会发现国内大家都是为了体系审核的,很难落到实处。

我只能说,现在还在炒A股的,是完全没弄清楚目前整体状况的一群人。在某些东西面前,指数估值分析已经失去了意义

看好代理飞利浦医疗器械国内代理权,上次看到董秘回答投资者提问说正在等手续审批,等明年反F医疗完了,能通过现有医院资源销售飞利浦医疗器械才是正真能盈利的大项目

飞利浦的医疗软件是比较差的,信息科的和临床科室的都是。飞利浦入股,因为外资企业在国内信息科招投标的时候比较吃亏,另外飞利浦自己的管理机制在国内水土不服难以适应软件业快节奏的市场变化

是的!江湖传闻老葛退出看来真不是空穴来风。其实这样也很好,一山不容二虎,以后公司可以完全按张的规划来发展

近期,神秘力量以央国企为突破口,既完成保护核心资产的使命,也能实现大盘的稳健与反击。但可怜的 中小盘 、成长型指数,本就羸弱的流动性,在央国企、高股息的虹吸下更是不堪重负,以至于直接躺板板。医药医疗作为 中小创 中的主要行业,在美债高位、流动性趋紧、成长承压的当下,连创新低...